Carta do Gestor

EUA liderando a retomada

Abril foi um mês com os mercados um pouco mais calmos. Destaque para a retomada nos EUA, a articulação política no Brasil e o andamento da vacinação pelo resto do mundo. Nossos produtos renderam bem em geral, com destaque para o Carteira Universa e o Tech Brasil. Os fundos globais acabaram sofrendo um pouco dada a forte queda do dólar no mês.

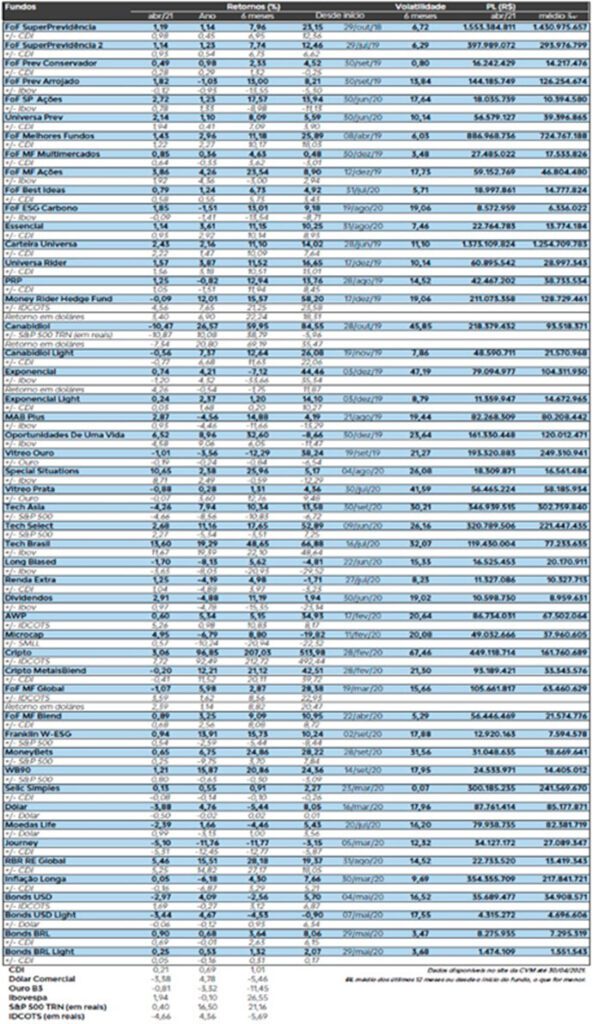

Esta é nossa Carta do Gestor. Nela, você encontra um resumo dos mercados durante o mês e uma breve análise sobre o resultado de cada um dos nossos fundos. No fim da carta, você encontra uma tabela com os resultados de todos os fundos.

Lembre-se que, por uma regra da CVM, só podemos falar sobre o resultado dos fundos que tenham mais de seis meses de histórico.

Como foram os mercados em abril

O mês de abril foi mais calmo do que março. O resultado foi a alta tanto na Bolsa brasileira (1,94%) como na americana (5,24%) e a queda no dólar (-3,38%), que ficou cotado em R$ 5,44. Com isso, no ano, o Ibovespa está com baixa de 0,1% e o S&P com valorização de 11,32%.

Além do Ibovespa e do S&P, o índice Nasdaq 100 fechou o mês de abril com alta de 0,42%, enquanto o MSCI World subiu 4,52%. Já o ouro teve queda de 0,81%. O CDI Cetip ficou em 0,21% e o IMA-B (títulos indexados à inflação) em 0,65%.

No cenário político local, o Governo aprovou a Lei Orçamentária com veto a R$ 19,8 bilhões e bloqueio de R$ 9 bilhões em emendas e despesas, o que alivia um pouco a situação fiscal já complicada uma vez que as projeções do Ministério da Economia indicavam que não seria possível cumprir o orçamento inicialmente proposto. Agora o Executivo pode voltar a realizar movimentos e investimentos discricionários e não apenas executar os programas considerados obrigatórios ou inadiáveis.

Ainda houve a manutenção da anulação das condenações do ex-presidente Lula após o STF ratificar a decisão monocrática do ministro Edson Fachin de que a Justiça Federal do Paraná não tem competência para julgar os quatro processos criminais da Operação Lava Jato. Contudo, o mercado reagiu de forma mais suave, uma vez que já havia precificado a decisão original em março.

Além disso, o Senado instalou a CPI da Covid e já convocou o atual ministro da Saúde, Marcelo Queiroga, os ex-ministros da Saúde, Luiz Henrique Mandetta, Nelson Teich e Eduardo Pazuello, e o diretor da Anvisa Antonio Barra Torres para depor. O foco da comissão é investigar supostas omissões e irregularidades nos gastos do Governo Federal na condução do combate à pandemia no país.

Em termos da evolução da pandemia, o mês de abril foi o com mais mortes no Brasil, que ultrapassou a marca de 400 mil. No entanto, o número de casos vem diminuindo nas últimas semanas, e as cidades voltaram a abrir gradativamente. Além disso, a Anvisa rejeitou a importação da vacina russa Sputnik V e o primeiro lote de vacinas da Pfizer chegou ao país.

Os Estados Unidos seguem mostrando sinais de recuperação com a vacinação em massa e os estímulos fiscais. O FED manteve a taxa de juros próxima à zero e indicou que a inflação está crescente. Diferentemente de março, o mercado reagiu bem à decisão e ao discurso de Jerome Powell. Além disso, as empresas apresentaram, em geral, resultados positivos e dentro do esperado.

Na Europa, o cronograma de vacinação segue enfrentando contratempos e diversos países possuem restrições de locomoção e funcionamento de estabelecimentos. Já na Ásia o cenário mais preocupante é o da Índia, que vem se tornando um dos países mais afetados e está batendo recordes negativos.

Como foram os nossos fundos

Você já deve saber, mas não custa lembrar. Só podemos comentar sobre a performance dos fundos que têm mais de seis meses de histórico.

FoF

O FoF SuperPrevidência e o FoF SuperPrevidência 2 encerraram o mês em alta de 1,19% e 1,14%, diferença explicada pela maior exposição a ativos de renda variável do primeiro. Considerando os últimos seis meses, acumulam um retorno de 7,96% e 7,74%, respectivamente. Os fundos de ações foram os principais motores de retorno no mês, enquanto o dólar impactou negativamente o fundo, tanto pela alocação no Vitreo Dólar FI Cambial, quanto pela exposição cambial fornecida pelo Pimco Income Dólar FIM IE. A principal alteração do portfólio foi a inclusão do ETF de criptomoedas, o HASH11, que iniciou sua negociação em Bolsa no dia 26 de abril. A alocação alvo é de 1,0%, com a redução parcial de 1,0% do Vitreo Dólar, sendo essa troca realizada devido a restrições de exposição cambial a que ambos os fundos previdenciários estão sujeitos.

O FoF Prev Arrojado apresentou alta de 1,81%, enquanto seu irmão 100% ações, o FoF SuperPrevidência Ações, enfrentou alta de 2,72%. O primeiro não superou o Ibovespa (1,94% no mês) durante o mês por causa da alocação em Inflação Longa, que teve um retorno mais tímido quando comparada aos fundos de ações. O fundo 70% alocado em ações teve uma alteração em sua carteira, com a alteração do Bogari Value Icatu FIM Prev FIFE, para adição do fundo mais apimentado da gestora, o Bogari Value Q FIA Prev FIFE. Cabe ressaltar que este último fundo citado foi um dos destaques de retorno no mês, com 5,65% positivo.

O FoF Prev Conservador fechou o mês com retorno positivo de 0,50% e não apresentou mudanças na carteira. O grande destaque foi o fundo Icatu Vanguarda Inflação Curta IMA-B, com retorno de 0,88% no mês.

O FoF Melhores Fundos terminou o mês com uma alta de 1,47%, impulsionado pelas altas do mercado de renda variável. O grande destaque foram as posições em Small Caps, principalmente o Trígono Flagship Small Caps FICFIA, que obteve um retorno de 15,89% no mês. Por outro lado, as posições em proteções (dólar e ouro) não performaram bem, reflexo de um dólar mais fraco no exterior e de um cenário mais positivo para a valorização do real. Além das proteções, as criptomoedas sofreram na segunda quinzena de abril, período no qual o portfólio alterou a composição dos ativos, com a redução do caixa e dos fundos de Cripto para alocação de 1,5% no ETF HASH11.

O FoF Melhores Fundos Global fechou abril negativo, com retorno -1,06% e mantém uma alta de 5,98% no ano de 2021. O fundo foi fortemente puxado pelo recuo do dólar no mês. Já a versão FoF Melhores Fundos Blend teve um retorno bom, com 0,89% de alta impulsionado principalmente pelo mercado nacional.

O FoF Melhores Fundos Ações fechou o mês com resultado 3,86% positivo e, com o seu DNA de renda variável, pôde capturar os bons retornos nas alocações de fundos Long Only, destacando novamente os investimentos em Small Caps. O FoF Melhores Fundos Multimercado teve uma rentabilidade de 0,85% no mês de abril, com contribuições positivas de todos os três books (carregamento, trading, sistemático), com destaque para o Pandhora Feeder FICFIM, que obteve retorno de 3,57% no mês.

O FoF ESG fechou o mês com um retorno de 1,85%, e os fundos do portfólio tiveram seus percentuais mantidos, apresentando resultados comparáveis ao do índice Ibovespa no mês. Pelo segundo mês consecutivo, o fundo Constellation Compounders ESG FIA figurou entre o maior detrator da carteira, apresentando queda de -5,34% no mês.

O FoF Best Ideas encerrou o mês com um resultado de 0,79% no mês e foi fechado para novos aportes no dia 30 de abril. Além disso, seguimos no possível processo de incorporação do FoF Best Ideas ao patrimônio do FoF MF Retorno Absoluto, que será deliberado em Assembleia ao longo dos próximos dias.

O FoF Essencial Moderado entregou 1,14% de retorno positivo, resultado de uma combinação diversificada em diversas classes por meio dos fundos da Vitreo. Não houve inclusão de novos nomes na carteira, que apresentou mudanças percentuais na alocação alvo, como redução do FoF Melhores Fundos Global, para aumento da exposição no FoF Melhores Fundos Global Blend e Universa Rider Blend.

Multiestratégias

O Carteira Universa, teve um retorno de 2,43% no mês, acumulando 2,16% no ano. O fundo teve um excelente mês, recuperando a sua rentabilidade e voltando a bater o seu benchmark no ano. As movimentações do fundo se resumiram ao aumento parcial da posição em Disney e à compra do Vanguard Real State ETF. Tais aumentos foram feitos a partir de reduções parciais em nossas posições de Ouro e Prata. As movimentações do mês preparam o portfólio para surfar um cenário de recuperação da economia norte-americana e reabertura do comércio no Brasil, que poderá gerar um upside relevante para o fundo.

Atualmente, temos uma alocação de 24,40% em renda fixa, 3,4% em commodities, 4,6% em moedas, 7,6% em fundos imobiliários, 15% em ativos internacionais e 45% em ações brasileiras.

O Carteira Universa Prev rendeu 2,14% em abril, e no ano acumula rentabilidade de 1,10%. No fundo previdenciário, aumentamos a posição em Disney e adaptamos a alocação em Vanguard Real State, comprando as 8 maiores posições do ETF que possuem BDRs. Além disso, reduzimos a diferença do fundo previdenciário a partir da compra do ETF de criptomoedas, com o HASH11.

O Money Rider Hedge Fund sofreu uma leve correção, duramente impactada pela queda do dólar. Em abril, o fundo rendeu -0,09%, mas no ano já acumula incríveis 12,01%. Neste mês, introduzimos o SPDR S&P Dividend ETF ao nosso book tático, as ações da rede de free shops Dufry ao book de renda variável e a EPR Properties ao book de REITs. Também aumentamos a nossa posição em Madison Square Garden para surfarmos a reabertura do mercado de entretenimento americano. Tais montagens e aumentos foram realizados a partir de reduções das ETFs da Invesco China Technology, Renaissance IPO em nosso book tático e da Vanguard Global ex-US Real State em nosso book de REITs.

O Universa Rider Blend entregou um retorno de 1,57% em abril, fazendo jus ao seu nome de Blend, novamente num cenário em que 80% do retorno do fundo vem do Carteira Universa e 20% do Money Rider Hedge Fund. No ano, o fundo rende 3,87%, tendo sido mais impactado pela excelente performance do Money Rider Hedge Fund.

Por fim, o Renda Extra, fundo inspirado no relatório Double Income teve uma rentabilidade de 1,25% em abril. No ano, o fundo rende -4,19%, e a única alteração que tivemos na carteira, foi a troca das ações da Hering pelas ações da Direcional Engenharia, no book de renda variável.

O PRP teve um retorno positivo de 1,25% no mês. O fundo acumula 12,94% de alta nos últimos 6 meses. Apostando em uma possível reabertura da economia americana, neste mês alocamos 1% no REIT EPR Properties (NYSE: EPR), diminuindo nossa posição de renda fixa.

Ações

O fundo Oportunidades de Uma Vida, teve um mês de abril muito positivo, rendendo 6,52%, superando muito o Ibovespa. No ano, o fundo rende 8,96% enquanto o índice rende -0,10%. No mês, encerramos o nosso trade tático em Pão de Açúcar e Assaí que rendeu cerca de 30% em um curto intervalo de tempo para inserir as ações da 3R Petroleum. Fora as mudanças, vale destacar as teses de investimento em Banco Pan e Méliuz, que renderam 67,33% e 34,55% no mês.

O Microcap Alert se recuperou no mês de abril, rendendo 4,95%, superando o índice small cap, que rendeu 4,38% no mês. No ano, o fundo rende -6,79% contra uma rentabilidade de 3,46% do índice. Seguimos construtivos com as teses dos papéis e por isso adotamos uma estratégia mais ativa para capturar pequenos ganhos em movimentos bruscos de mercado, alterando os pesos das alocações com uma maior frequência. Fora isso, fizemos apenas uma mudança na carteira, trocando a nossa posição de SLC Agrícola pelas ações da BrasilAgro, que, ao nosso ver, possui um maior desconto no atual momento de mercado.

Já o MAB Plus teve um retorno de 2,87% em abril, superando o seu benchmark, o índice Ibovespa. No ano, o fundo rende -4,56%. Parte da atribuição do resultado inferior ao seu benchmark é decorrente das microcaps, que demandam maior tempo para a maturação de suas teses, e dos eventos de cauda do cenário político brasileiro, que atingiram o fundo nas posições de Petrobras e Banco do Brasil. No MAB, deixamos a carteira mais agressiva, ao trocarmos as ações da Vivo pelas ações da Petz e fizemos as mesmas mudanças do fundo da estratégia Plus. Além disso, também estamos mais ativos, capturando pequenos ganhos em movimentos bruscos de mercado, alterando os pesos das alocações com uma maior frequência.

O Dividendos por sua vez, teve um retorno de 2,91% em abril, mas no ano acumula uma rentabilidade de -4,88%. O fundo tem uma estratégia de investir em ações de empresas consolidadas no seu mercado de atuação e boas pagadoras de dividendos, que potencializam os ganhos de juros compostos. Por conta de nossa estratégia de buy and hold, somente encerramos a posição em Hering, que subiu cerca de 70% no mês após anunciar a sua fusão com o Grupo Soma, e redistribuímos os valores nos demais ativos da carteira.

Mês positivo para o Special Situations. O fundo inspirado na publicação “Ações Exponenciais” da Empiricus. Como o próprio nome diz, são selecionadas ações com grandes potenciais de crescimento no longo prazo, devido às mudanças estruturais nas empresas. Assim ficamos sujeitos a grandes oscilações em alguns períodos de estresse de mercado. Fechando o mês de abril, nosso fundo teve alta de 10,65% e um acumulado de 2,38%.

Já o Long Biased rendeu -1,70% em abril, acumulando um resultado de -8,13% no ano. O fundo tem alguns pilares como dinâmica e proteção, visto que parte dos seus recursos são alocados em caixa. Isso permite uma proteção de capital nos momentos de baixa e a obtenção de lucros nos momentos de alta. Dada a dinâmica e a complexidade do fundo, em abril fizemos nove movimentações, com um destaque para uma posição de Long & Short em Alupar contra Taesa. Considerando os aumentos, reduções, montagens e desmontagens de posições em ações, chegamos ao último dia do mês com uma exposição líquida comprada de 99,30%.

Temáticos

Nosso primeiro fundo de tecnologia lançado ao mar, o Tech Select rendeu 2,68% em abril. No ano, o fundo rende 11,16% com uma alocação diversificada, com peso muito relevante nas FAANGs. Ainda que os ativos de tecnologia tenham sofrido há pouco tempo com a rotação setorial, riscos de inflação e expectativa de aumento de juros nos EUA, nem mesmo a desvalorização do dólar afetou a rentabilidade do fundo. Em abril, a perspectiva com a retomada da economia americana foi ilustrada pelo bom desempenho da carteira. No mês, fizemos apenas uma mudança, em que participamos do IPO da Coinbase, a partir de uma redução de nossa posição em Square, tese de muito sucesso, em que a realização parcial do ativo gerou um lucro de 72,84%. Ainda seguimos construtivos com o papel, e, portanto, ele permanece em nossa carteira.

O nosso segundo fundo de tecnologia, o Tech Brasil, recuperou as perdas sofridas com a rotação setorial do mês anterior e entregou um retorno de 13,60% em abril. No ano, o fundo acumula 19,29% de retorno, mostrando a resiliência e qualidade de nosso stock picking e asset allocation, frente a um Ibovespa de -0,10%. Os destaques do mês, foram as ações da Positivo e Banco Inter, que valorizaram 62,75% e 47,85%, respectivamente. Com esse excelente retorno, optamos por realocar parte destes lucros nas ações da Allied Tecnologia, Cardsystem e Intelbras.

O Tech Asia foi o nosso terceiro fundo de tecnologia lançado ao mar e no mês rendeu –4,26%, mas no ano o fundo entrega um retorno de 7,94%. Vale lembrar que neste mês não fizemos nenhuma mudança na carteira e que temos um portfólio com alocação relevante em empresas chinesas, que no curto prazo estão sofrendo uma pressão negativa das sanções impostas pelo governo do país, mas, que, em nossa visão, clarificam os riscos dos papéis e acabam com a incerteza que paira sobre as teses de investimento em empresas chinesas.

Por sua vez, o Moneybets que é um fundo que investe em tecnologia de ponta, como empresas dos segmentos de robótica, 5G, sequenciamento de DNA, Blockchain, energia limpa, impressora 3D e mobilidade autônoma também teve um mês positivo. Mesmo duramente impactado pela desvalorização do dólar, o resultado do fundo foi compensado pela valorização das empresas do portfólio, que não sofreu nenhuma alteração. No mês, o fundo rende 0,66%, entrega um retorno de 6,75% no ano.

O fundo inspirado nas ideias de Warren Buffet, o WB90, e no mês de abril rendeu 1,21% e no ano rende incríveis 15,87%. O fundo é inspirado nas ideias de investimento do oráculo de Omaha. Não realizamos nenhuma movimentação no portfólio, porém vale destacar a performance da farmacêutica BiogeN e da designer de móveis de luxo RH, que renderam 2,30% e 1,88% no mês e são muito bem avaliadas no portfólio da Berkshire.

O Franklin W-ESG fechou o mês de abril com retorno positivo de 0,94% e um acumulado de 13,91% no ano de 2021. Fundo criado com o viés de investimento em empresas com pelo menos três mulheres no Board e que incorporaram à sua essência os critérios W-ESG (diversidade de gênero, questões ambientais, sociais e de governança.

O Canabidiol, por sua vez, segue sofrendo um movimento de correção, em que rendeu -10,47% em abril. No ano, o fundo segue positivo, rendendo 26,57%. Seguimos otimistas com as expectativas de legalização da cannabis nos EUA, mas acreditamos que as empresas canadenses irão enfrentar certa dificuldade para entrar no mercado americano. E por isso, optamos por reduzir a exposição aos ativos canadenses, e aumentamos o peso em nossas empresas americanas, ao encerrarmos a nossa posição na AdvisorShares Pure Cannabis ETF, e reduzirmos as alocações em Horizons Marijuana Life Sciences ETF, Cronos Group, Green Thumb Industries e Trulieve Cannabis. Por outro lado, montamos uma posição relevante no AdvisorShares Pure US Cannabis ETF, fundo que investe somente em empresas americanas, e aumentamos as nossas posições em Innovative Industrial Properties, Aphria, Akerna, Silver Spike Acquisition, Power REIT, Greenlane Holdings e Clever Leaves.

Já o Canabidiol Light, por sua vez, acompanhou o fundo principal e teve uma rentabilidade de -0,56% no mês, acumulado 7,37% no ano.

Indexados

Mês negativo para a moeda americana, tivemos uma queda significante para o Vitreo Dólar. Com a flexibilização da abertura do comercio e uma possível retomada brasileira, o fundo teve um retorno -3,88% no mês e segue um acumulado no ano de 3,98% positivo.

O Moedas Life, por sua vez, é um fundo que aposta na valorização da Libra, Iene, Franco-suíço e Euro frente ao Real. No mês o fundo rendeu -2,39% dada a recuperação do real frente ao dólar. No ano, o fundo segue positivo e entrega um retorno de 1,66%.

Já a performance do Vitreo Ouro em março foi de -1,01%, acumulando um retorno de -3,56% no ano. Neste mês em que a Bolsa segue recuperando parte de suas perdas, o ouro se comportou de forma contrária e esperada, mostrando o seu papel de proteção de um ativo descorrelacionado ao índice.

O Vitreo Inflação, fundo que concentra seus investimentos nas NTN-Bs, fechou positivo em 0,05% no mês de abril. E aparece com um acumulado negativo de -6,18% em 2021.

A família dos fundos de Bonds chegaram ao fim do mês de abril com resultado negativo. A versão com exposição no dólar, o Vitreo Bonds USD fechou o mês com resultado de -2,97% com impulso negativo da moeda nesse período. Já versão sem exposição cambial, o Vitreo Bonds BRL, teve um retorno positivo de 0,89% no mês.

O Exponencial (fundo que investe somente nas ações da XP Inc.) teve uma performance de 0,74% no mês. No ano, o fundo entrega uma rentabilidade de 4,21%. Já versão para investidores em geral, o Exponencial Light, rendeu 0,24% em abril, e no ano já acumula 2,37%.

O AWP, veículo constituído em parceria com Itajubá e Gama Investimentos e que investe em cotas do fundo AllWeather Portfolio, o fundo do Ray Dalio da Bridgewater Associates, fechou o mês com alta de 0,60%. Já conta com um acumulado de 5,34% em 2021.

Não canso de trazer bons resultados para o Criptomoedas. O fundo rendeu 3,06% no mês de abril e um acúmulo surpreendente de 513,98% desde o início. As moedas digitais cada vez mais têm ganhado destaque na mídia chamando atenção de muitas empresas que estão adotando a moeda digital como reserva. Este mês fizemos uma mudança na carteira de Altcoins, incluímos Balancer (BAL) em 1% diminuindo 1% de nossa posição de AAVE. Volto a lembrar que o BTC representa a parcela dominante na composição da carteira, mas que dinamicamente também é turbinada com diferentes Altcoins, tais como Ethereum (ETH) e Chainlink (LINK).

Já Cripto Metals Blend teve um mês negativo, com retorno de -0,20% e um acumulado de 12,21% no ano. Mesmo com a alta das Criptomoedas que representa 20% de sua alocação, o fundo também conta com uma 80% diversificado em metais como Ouro, Prata e Urânio, que tiveram um mês um pouco amargo mantendo o fundo com um retorno negativo.

Resultados dos fundos

As informações apresentadas são de caráter meramente informativo, não constituindo e nem devendo ser interpretadas como análise, oferta ou recomendação de qualquer investimento, ou sugestão por parte da Vitreo. Os ativos apresentados podem não ser adequados para todos os investidores. Os investidores devem obter orientação financeira independente, com base nas suas característica e objetivos pessoais, antes de tomar uma decisão de investimento. Recomendamos que você conheça as características e riscos dos ativos e mercados antes de investir. Lembrando que retornos passados não garantem retornos futuros e não há nenhuma garantia de retorno. As rentabilidades apresentadas não são líquidas de impostos. A aplicação em fundos de investimento não conta com a garantia do FGC, de qualquer mecanismo de seguros ou dos prestadores de serviço do fundo. Para consultar informações e riscos do seu investimento, acesse www.empiricusinvestimentos.com.br.

Um abraço,

Conteúdos Relacionados

3 dez 2024, 15:52

Pense de novo: do Macro ao Rali de Final do Ano

Abril foi um mês com os mercados um pouco mais calmos. Destaque para a retomada nos EUA, a articulação política no Brasil e o andamento da vacinação pelo resto do mundo. Nossos produtos renderam bem em geral, com destaque para o Carteira Universa e o Tech Brasil. Os fundos globais acabaram sofrendo um pouco dada …

Ler Conteúdo28 nov 2024, 20:08

Antecipando o Amanhã para Moldar o Presente

Abril foi um mês com os mercados um pouco mais calmos. Destaque para a retomada nos EUA, a articulação política no Brasil e o andamento da vacinação pelo resto do mundo. Nossos produtos renderam bem em geral, com destaque para o Carteira Universa e o Tech Brasil. Os fundos globais acabaram sofrendo um pouco dada …

Ler Conteúdo5 nov 2024, 14:10

Déjà Vu: de volta para o futuro dos mercados

Abril foi um mês com os mercados um pouco mais calmos. Destaque para a retomada nos EUA, a articulação política no Brasil e o andamento da vacinação pelo resto do mundo. Nossos produtos renderam bem em geral, com destaque para o Carteira Universa e o Tech Brasil. Os fundos globais acabaram sofrendo um pouco dada …

Ler Conteúdo14 out 2024, 11:34

Carta Deep Value Brasil | 3T/24

Abril foi um mês com os mercados um pouco mais calmos. Destaque para a retomada nos EUA, a articulação política no Brasil e o andamento da vacinação pelo resto do mundo. Nossos produtos renderam bem em geral, com destaque para o Carteira Universa e o Tech Brasil. Os fundos globais acabaram sofrendo um pouco dada …

Ler Conteúdo3 out 2024, 19:38

A última légua de 2024, uma cortesia do Mr. Market

Abril foi um mês com os mercados um pouco mais calmos. Destaque para a retomada nos EUA, a articulação política no Brasil e o andamento da vacinação pelo resto do mundo. Nossos produtos renderam bem em geral, com destaque para o Carteira Universa e o Tech Brasil. Os fundos globais acabaram sofrendo um pouco dada …

Ler Conteúdo4 set 2024, 13:59

A sabedoria do silêncio: do bloqueio das redes aos juros da economia

Abril foi um mês com os mercados um pouco mais calmos. Destaque para a retomada nos EUA, a articulação política no Brasil e o andamento da vacinação pelo resto do mundo. Nossos produtos renderam bem em geral, com destaque para o Carteira Universa e o Tech Brasil. Os fundos globais acabaram sofrendo um pouco dada …

Ler Conteúdo