Carta do Gestor

Falências e arcabouços

Em um mês que as bolsas globais e as criptomoedas tiveram bons desempenhos, os destaques de março ficaram para o Criptomoedas, o Tech Select e os demais produtos relacionados a essas classes. Além disso, o fundo de prata teve o melhor retorno de março com alta de 11,26%.

No lado negativo, ficaram os produtos de cannabis, urânio, carbono, agro e petróleo.

Esta é nossa Carta do Gestor. Nela você encontra um resumo dos mercados durante o mês e uma breve análise sobre o resultado de cada um dos nossos fundos. Os fundos estão divididos por grupos. No início de cada seção você encontrará uma tabela com os resultados de todos os fundos.

Por uma regra da CVM, só podemos falar sobre o resultado dos fundos que tenham mais de 6 meses de histórico.

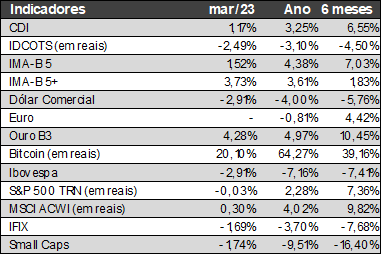

Como foram os mercados em março

Março foi agitado e de sentimentos mistos para os mercados. Enquanto a bolsa brasileira teve desempenho negativo (-2,91%), o S&P 500, o Nasdaq 100 e o MSCI World tiveram retornos de 3,51%, 9,46% e 2,83%, respectivamente, todos índices em suas respectivas moedas originais.

Ao longo do mês, o Silicon Valley Bank, um banco médio dos Estados Unidos, faliu após grave descasamento de ativo e passivo. Agindo rapidamente, o Banco Central americano garantiu os valores dos depositantes da instituição para evitar o contágio no sistema bancário.

Com isso, o FED reduziu o ritmo de altas e elevou os juros em 0,25%, o levando para o intervalo de 4,75% a 5%. Antes do evento no SVB, era esperado uma postura mais dura do BC dos Estados Unidos.

Já no Brasil, em meio a críticas do presidente Lula, o Banco Central manteve a Selic em 13,75%. Em seu comunicado, a entidade voltou a destacar o seu objetivo de conduzir a inflação à meta.

No final do mês, o governo apresentou sua proposta para a nova âncora fiscal, contudo ainda faltam detalhes sobre as formas de financiamento do mesmo.

Março também foi marcado pela venda do Credit Suisse ao UBS após intervenção do BC da Suíça. Um dos efeitos da decisão foi a marcação a zero de alguns dos títulos emitidos pelo CS, que enfrentava forte crise de confiança.

Neste último mês, além das bolsas globais, as criptomoedas performaram bem. Em dólar, o Bitcoin subiu 23,03% e o Ethereum, 13,46%.

O dólar se desvalorizou 2,91% frente ao real e o ouro subiu 4,28%.

Como foram os nossos fundos

Você já deve saber, mas não custa lembrar. Só podemos comentar sobre a performance dos fundos que têm mais de 6 meses de histórico.

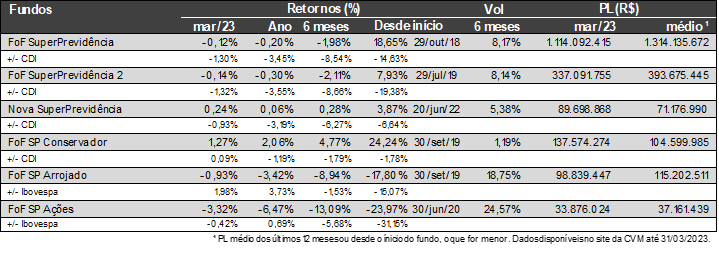

Fundos de Fundos Multigestores | Família SuperPrevidência

Além da presença dos temas macroeconômicos recorrentemente mencionados, o mês de março surpreendeu pela injeção de incertezas decorrentes dos eventos em torno dos bancos regionais americanos (SBV e Signature Bank) e do Credit Suisse. Esse stress foi sendo diluído ao longo do mês, uma vez que o risco não parece ser sistêmico, mas há expectativa de um crédito mais restrito. Como resultado, o ETF SPXI11 fechou em leve alta de +0,63% em real, afetado pela deterioração da moeda local, frente à americana. Em termos de atribuição a alta dos índices americanos teve contribuições positivas do setor de tecnologia, e negativas do setor financeiro.

No Brasil, a apresentação do novo arcabouço fiscal foi o principal evento do mês, com um primeiro impacto positivo sobre as bolsas, mas sem força para reverter a deterioração observada na primeira quinzena, com os investidores locais também acompanhando se haveria contaminação no setor bancário. Em termos setoriais, os resultados das empresas de saúde decepcionaram e registraram queda de dois dígitos para papeis como Hapvida (HAPV3) e Qualicorp (QUAL3). Grande parte dos fundos Long Only presentes na carteira ficaram abaixo do Ibovespa no mês, com destaque negativo para Bogari Value Q FIFE FIA Prev (-6,44%) e Trígono Prev 100 Small Caps FIFE FIA (-6,71%).

No mercado de crédito local, o fluxo de resgate em fundos de crédito privado continua impactando as vendas no mercado secundário, e por consequência, a rentabilidade dos fundos da classe. Dentre os fundos de crédito presentes na carteira, todos ficaram abaixo do CDI no período, com destaque negativo para o Sparta Prev FIFE D60 FIRF CrPr (+0,70%), que está atenta a novas ofertas primárias para aproveitar os prêmios oferecidos frente ao mercado secundário. Em juros reais, a alocação no Vitreo Inflação Longa FIRF (+4,41%) foi a maior contribuição positiva, impulsionado pelo aumento percentual recente na classe.

Os fundos multimercados não conseguiram ficar acima do benchmark no mês, e apresentaram resultados mistos, além da adoção de estratégias bem diferentes entre mercados e classes de ativos. Como destaque, o Verde AM Prev I FICFIM (+1,12%) continua vendido em bolsas globais, comprados em real, petróleo e alocações em créditos globais. Já por outro lado, o time que gere o Kinea Atlas Prev FIM (-0,86%) tem se posicionado vendido em bolsas globais, comprados em dólar, e com maior exposição à bolsa local por meio de posições relativas intrasetoriais.

Os criptoativos também iniciaram o mês em queda, com pressão de agentes reguladores americanos contra empresas ligadas ao setor. O final do mês, entretanto, foi positivo para os principais ativos da classe, que fecharam o mês em patamares positivos. Em termos de alocação, essa alta se refletiu em uma contribuição positiva do fundo CRPT11, que registrou alta de +12,52% no mês.

O FoF SuperPrevidência e o FoF SuperPrevidência 2 terminaram o mês de março com quedas de -0,12% e -0,14%, respectivamente. Grande parte das quedas derivadas das posições em ações foram compensadas pelos ganhos expressivos das posições em títulos de inflação longa. A Nova Superprevidência terminou o mês com alta de +0,24%, ficando acima dos irmãos mais velhos, decorrente da menor exposição a fundos de bolsa.

O Prev Conservador obteve um retorno de +1,27%, derivado dos bons resultados dos títulos de inflação curta, pela alocação no Vitreo Inflação Curta FIRF (+1,50%) e do fundo Itaú Legend FIRF (+1,23%), que tem ficado mais leve recentemente, com pequenas posições aplicadas.

O FoF Prev Arrojado apresentou queda de -0,93%, enquanto o FoF SP Ações terminou o mês em queda de –3,32%. A diferença de desempenho é justificada pela alta nos títulos de inflação de longo prazo. Ambos os fundos tiveram alterações nas composições de suas carteiras teóricas, com mudanças nos pesos de alguns nomes e saída do fundo previdenciário da Equitas, para a entrada dos fundos Real Investor FICFIA BDR Nível I e Tarpon GT Institucional FICFIA.

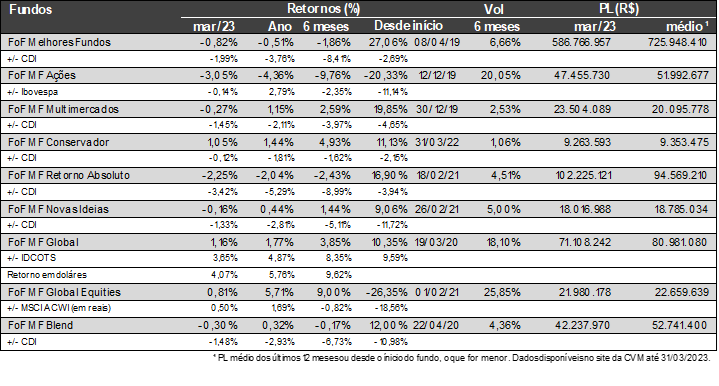

Fundos de Fundos Multigestores | Familia Melhores Fundos

Além da presença dos temas macroeconômicos recorrentemente mencionados, o mês de março surpreendeu pela injeção de incertezas decorrentes dos eventos em torno dos bancos regionais americanos (SBV e Signature Bank) e do Credit Suisse. Esse stress foi sendo diluído ao longo do mês, uma vez que o risco não parece ser sistêmico, mas há expectativa de um crédito mais restrito. Como resultado, houve fechamento das taxas de juros e a moeda americana de desvalorizou frente ao real, e por consequência, muitos gestores multimercados acabaram sofrendo por meio das posições tomadas em juros norte-americanos. Vale observar que algumas gestoras na qual os fundos estão posicionados carregam posições compradas em dólar contra real (ou outra uma cesta de moedas), bem como em posições aplicadas em juros locais, e posições relativas em bolsa.

No Brasil, a apresentação do novo arcabouço fiscal foi o principal evento do mês, com um primeiro impacto positivo sobre as bolsas, mas sem força para reverter a deterioração observada na primeira quinzena, com os investidores locais também acompanhando se haveria contaminação no setor bancário. Em termos setoriais, os resultados das empresas de saúde decepcionaram e registraram queda de dois dígitos para papeis como Hapvida (HAPV3) e Qualicorp (QUAL3). Grande parte dos fundos Long Only presentes na carteira ficaram abaixo do Ibovespa no mês, com destaque negativo para Bogari Value D FICFIA (-6,56%) e Dynamo Cougar FICFIA (-6,19%). Dentre os Long Biased, destaque negativo para o VTR Miles Acer Long Bias FICFIM (-7,96%), que sofreu com posições em Hapvida (HAPV3), Intelbras (INTB3) e em Natura (NTCO3).

No mercado de crédito local, o fluxo de resgate em fundos de crédito privado continua impactando as vendas no mercado secundário, e por consequência, a rentabilidade dos fundos da classe. Os fundos de crédito presentes na carteira apresentaram desempenhos inferiores ao índice de referência, o CDI, com destaque negativo para o JGP Select FICFIM CrPr (+0,19%), derivado da marcação nas debêntures de Light. Em juros reais, a alocação no Vitreo Inflação Longa FIRF (+4,41%) foi a maior contribuição positiva, impulsionado pelo aumento percentual recente na classe.

Os criptoativos também iniciaram o mês em queda, com pressão de agentes reguladores americanos contra empresas ligadas ao setor. O final do mês, entretanto, foi positivo para os principais ativos da classe, que fecharam o mês em patamares positivos. Em termos de alocação, essa alta se refletiu em uma contribuição positiva do fundo CRPT11, que registrou alta de +12,52% no mês.

O FoF Melhores Fundos registrou queda de -0,82% em março. Além dos fundos de renda variável, outras contribuições negativas vieram dos fundos multimercados, como no caso do Giant Zarathustra Vitreo FICFIM (-1,94%), resultado das posições tomadas em juros offshore e compradas em equities. O Ibiuna Hedge STH FICFIM (-1,48%) também possuía posições tomadas, nos EUA e na Europa, que foram reduzidas e encurtadas ao longo do mês.

O FoF MF Ações fechou o mês em queda de -3,05% em março, com mudanças anunciadas na carteira teórica no final do mês, que consistem em grandes mudanças nas carteiras dos fundos para comportar três novos nomes long only: Tarpon GT 90 FICFIA, Real Investor FICFIA BDR Nível I e Charles River FICFIA. Em contrapartida, houve redução integral da parcela alocada no Equitas Selection FICFIA, e reduções parciais e posições maiores, como IP Participações IPG FICFIA BDR Nível I e Brasil Capital 30 FICFIA.

O FoF MF Multimercados apresentou queda de -0,27% no mês. Além das quedas das posições tomadas em juros norte-americanos, alguns gestores apresentaram contribuições negativas derivadas de outras estratégias. No caso da gestora SPX, o VTR SR IE FICFIM (SPX Raptor) desvalorizou -2,33%, com os maiores detratores vindo das posições em crédito e moedas. Já no caso do Kinea Atlas II FIM (-1,94%), o maior detrator veio das posições em ações, com posições relativas intrasetoriais no local e vendidos em bolsa americana

O FoF MF Conservador registrou alta em todos os fundos da carteira, fechando março com +1,05%, mas ainda sentindo os impactos no mercado de crédito, com os fundos da classe rodando com uma média de retorno de cerca de 70% do CDI. O SPX Seahawk Global FICFIM CrPr teve rentabilidade positiva (+1,20%) por conta dos papéis high-grade que se beneficiaram do movimento dos juros americanos.

O FoF MF Retorno Absoluto registrou queda em quase todos os fundos da carteira, encerrando o mês com -2,25%. A maior baixa foi do VTR Miles Acer Long Bias FICFIM (-7,96%), refletindo posições nos setores que mais sofreram em março, como varejo, saúde e óleo e gás. Na mesma linha, o Vista Multiestratégia D60 FICFIM teve rentabilidade de -6,35% como reflexo da posição em petróleo e posições relativas em ações brasileiras. Já o Kapitalo VTR Zeta FICFIM foi no caminho contrário, ficando com a maior alta da carteira (+1,13%), puxado principalmente pelas posições em juros e moedas que contribuíram positivamente para o desempenho do fundo. Vale ressaltar também que o fundo sofreu alteração nas alocações, encerrando a posição no VTR Miles Acer Long Bias FICFIM e aumentando em Reach Total Return FICFIA.

O FoF MF Novas Ideias ficou com baixa de -0,16%. A carteira ficou bem dividida, com metade dos fundos registrando rentabilidade positiva e a outra metade negativa. Entre os fundos da carteira o de maior queda foi o Alpha Key FICFIA (-6,04%) impactado principalmente pelos setores de logística e saúde. As maiores altas foram do Tenax Macro FICFIM (+2,09%), que se beneficiou do fechamento das taxas de juros com suas posições aplicadas em juros nos EUA e Canada, e do Genoa Capital Radar FICFIM (+1,64%) puxado principalmente pelas posições aplicadas em juros nos Estados Unidos e juros nominais do Brasil, Colômbia e Chile.

O FoF MF Global Equities encerrou o mês em alta de +0,81%. Apesar da deterioração do dólar, as alocações em fundo voltados para o mercado americano apresentou contribuição positiva, ainda com um mês turbulento decorrente dos eventos bancários. O grande destaque foi o Edgewood L Select, que apresentou valorização de +7,85% em dólar. Outro destaque foi o Fundsmith Equity T, com alta de 5,95% em dólar.

O FoF MF Global ficou com alta de +1,17% no mês. o fundo ainda conseguiu extrair retorno valorização da bolsa americana, e principalmente pela alocação em ouro. A alocação no ETF de ouro IAU rendeu +7,94% em dólar. Outro destaque foi para o fundo AQR Delphi Long-Short Equity Fund, com retorno de +4,06% em dólar.

O FoF MF Blend encerrou o mês em queda de -0,30% no mês.

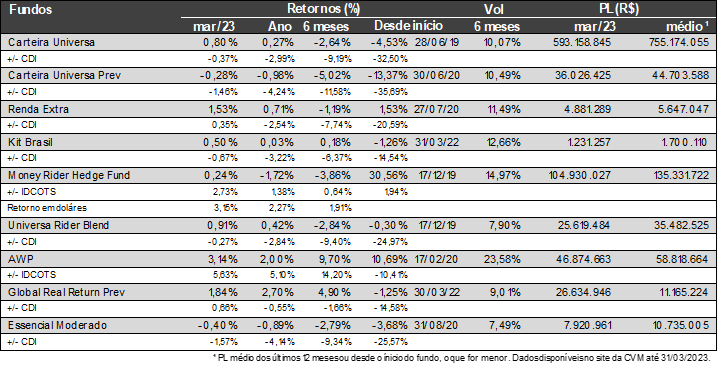

Multiestratégias

O Carteira Universa fechou o mês de março com +0,80%, finalizando o primeiro trimestre do ano com +0,27%. A carteira do fundo, hoje, está composta por 57,5% em Renda Fixa, 23,75% em Ações Brasileiras com posições estratégicas, -17,25% pelo Book de “Ideias”, que é composto, em sua maior parte, por posições vendidas no S&P 500 e em Ações locais, de caráter mais tático, além de 20% em Moedas, 6,6% pelo Book de “Proventos”, composto por Fundos Imobiliários, 4,9% em Metais, 2,5% em ações no mercado internacional e 2,0% em um portfólio de Venda Coberta de Opções. O destaque para o mês foi o Book de Renda Fixa, que subiu 1,78%, e, por compor 57,5% da posição total do fundo, impactou a cota em +1,02%. Também chamou a atenção o Book de Metais, que subiu 5,43%, com +0,27% na cota do fundo. As únicas alterações da carteira foram a zeragem da posição vendida em Rede D’Or (RDOR3), e as rolagens das posições de Venda Coberta de Opções em Weg (WEGED429, call com preço de exercício 42,63) e Vale (VALED925, call com preço de exercício 90,47).

O Carteira Universa Prev rendeu –0,28%, em março. A performance inferior ao fundo principal se deu pela ausência, em sua carteira, das posições vendidas em ações que compõem o Book de Ideias. No fundo Prev não houve alterações na carteira, por não permitir posições vendidas.

O Renda Extra em março subiu 1,53%. No ano o fundo sobe 0,71%. O resultado negativo do fundo no mês pode ser atribuído principalmente ao book de renda fixa. Os destaques negativos do mês foram Gerdau (GGBR4) e Hypera (HYPE3), que caíram – 11,67% e – 9,48%, respectivamente.

O Kit Brasil rendeu +0,50%, em março. Atualmente a carteira do fundo é composta por 40% comprado em Ibovespa Futuro (INDF), 5% vendido em Dólar futuro (DOLF), 30% em RF atrelada à inflação (NTN-B 2030), 15% em RF Pré-fixado para 2.025 (NTN-F 25) e 10% em RF pós-fixado (LFT), e não teve nenhuma alteração no último mês.

O Money Rider Hedge Fund subiu +0,24% este mês. No ano o fundo cai –1,72%. A performance ainda um pouco de lado reflete um mês de indecisão no mercado internacional, ainda que tenhamos surfado pequenos ganhos em nossas posições defensivas. Olhando os ativos individualmente, os maiores impactos foram Advanced Micro Devices (AMD) e Nvidia (NVDA), que subiram +19,98% e +15,10%, respectivamente.

O Universa Rider Blend teve uma alta de +0,91% em março, no ano o fundo acumula uma alta de +0,42%.

O AWP apresentou alta de +3,14% no mês. No ano registra ganhos em ações e taxa de juros nominais de longo prazo.

O Global Real Return fechou março com alta de +1,84%, com significativa contribuição positiva do Vitreo Inflação Longa FIRF (+4,41%), enquanto o WRLD11 ficou praticamente no zero a zero ao longo do mês.

Em março o Essencial Moderado teve rentabilidade de -0,40%. A maior queda foi registrada no Vitreo Canabidiol IE FIA (-15,67%) e a maior alta ficou com o Empiricus Criptomoedas Investimento no Exterior FICFIM que registrou +8,90%.

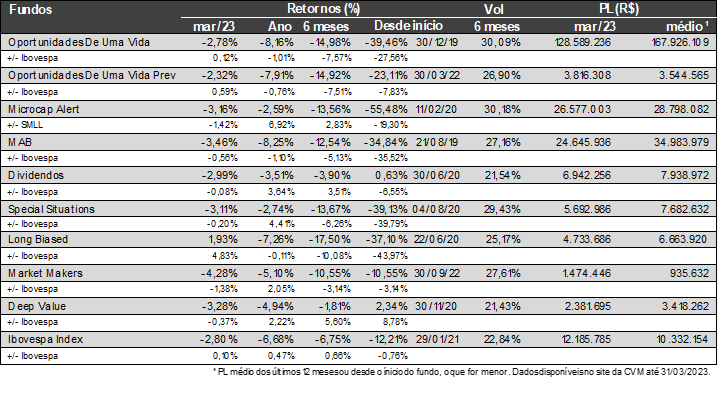

Renda Variável | Local

O Oportunidades de Uma Vida encerrou o mês de março com queda de –2,78%, terminando o trimestre com –8,16%. Dentre os destaques temos 3R Petroleum (RRRP3), que caiu –19,06% no período, Arezzo (ARZZ3), -14,87%, e Vale (VALE3), com –3,83%. Do lado positivo tivemos Meliuz (CASH3), que subiu +16,09%, e Equatorial, com +6,02%. Não houve alteração na carteira no período.

O Oportunidades de Uma Vida Prev rendeu –2,32% em março. A performance diferente do fundo principal se deu pela ausência, em sua carteira, das posições vendidas, além da ausência das posições em Ações de empresas controladas e coligadas do grupo BTG, que são Eneva (ENEV3) e Banco Pan (BPAN4), além das próprias ações do Banco BTG Pactual (BPAC11). No fundo Prev também não houve alteração de carteira.

O Microcap Alert teve um mês negativo, em março, com queda de –3,16%, com –2,59% no ano. Num cenário de incerteza no âmbito fiscal e consequente impacto negativo no mercado de juros, as empresas deste segmento performam abaixo da média do mercado. Os destaques negativos ficaram por conta de 3R Petroleum (RRRP3), que caiu -19,06%, Banco ABC (ABCB4), com –7,27%, e Dimed (PNVL3), com –7,13%. Do lado positivo, Lojas Quero Quero (LJQQ3), com +3,25%, e GPS Participações (GGPS3), com +2,54%, foram os destaques. Não houve alteração de carteira no período.

O Special Situations fechou o mês de março com retorno negativo de -3,11%, com –2,74 no ano. Este fundo está em processo de incorporação pelo Microcap Alert, que segue o relatório de mesmo nome. Sendo assim, sua carteira foi adequada a este relatório e sofre as mesmas alterações.

O MAB fechou o mês de março com performance negativa de –3,46%, acumulando no ano –8,25%. O grande destaque ficou por conta de Hapvida (HAPV3), que caiu –41,65% no mês. Também tiveram performance negativa importante as ações de Porto Seguro (PSSA3), que caiu –11,14% e Eneva (ENEV3), com –8,40%. Do outro lado, Raia Drogasil, com +7,80%, e Equatorial (EQTL3), com +6,02%, foram os destaques positivos. A montagem da posição comprada em Sendas Distribuidora (ASAI3) foi a única alteração feita na carteira.

O Dividendos teve uma performance negativa no mês de março, com –2,99%, e –3,51% no ano. Os destaques foram Intelbras (INTB3), que caiu –18,66%, Hypera (HYPE3), -8,79%, e Eneva (ENEV3), com –8,40%, sendo que nenhuma posição se destacou pela performance positiva. A única alteração na carteira foi a zeragem da posição de Energias do Brasil (ENBR3).

O Long Biased teve uma performance positiva em março, acumulando –7,26% no ano. A maior contribuição veio de Ecorodovias (ECOR3), que subiu 26,34% no mês, sendo esta uma das maiores posições do fundo, com 10% do PL. Outros destaques positivos foram Raia Drogasil (RADL3), +7,80%, e Ambev (ABEV3), com +7,02%. Do lado negativo, Hypera (HYPE3), com –8,79%, e Random (RAPT4), com –5,65%, foram os destaques.

Neste mês temos um novo fundo completando seis meses. Trata-se do Market Makers, um fundo de ações inspirado nas recomendações dos nossos parceiros do Market Makers. Este fundo traz uma rentabilidade, desde a criação, de –10,55%, enquanto o Índice Bovespa acumula queda de –7,41%. No mês de março sua rentabilidade foi de –4,28%.

O Deep Value fechou o mês de março com rentabilidade de –1,01%, terminando o primeiro trimestre do ano com –5,90%. O fundo tem como objetivo de investimento as empresas de valor que negociam com múltiplos descontados, buscando forte retorno da economia tradicional. Os destaques negativos ficaram com as ações de Natura (NTCO3), que caiu –13,84% no período, além de Suzano (SUZB3), com –12,86%, e Gerdau (GGBR4), com –6,56%. Na outra ponta, Usiminas (USIM5), com +6,73%, e Equatorial (EQTL3), com +6,02%, tiveram desempenho positivo.

O Vitreo Ibovespa Index fechou o mês de março com uma rentabilidade negativa de –2,80%, acumulando no ano –6,68%. Em um mês de grandes incertezas para o cenário local, 60% das ações que compõem o índice tiveram performance negativa, com destaque para Vale (VALE3), Hapvida (HAPV3) e Petrobras (PETR4 e PETR3). Do outro lado, dos papeis que performaram positivamente, Ambev (ABEV3), Embraer (EMBR3) e Raia Drogasil (RADL3) puxaram a fila.

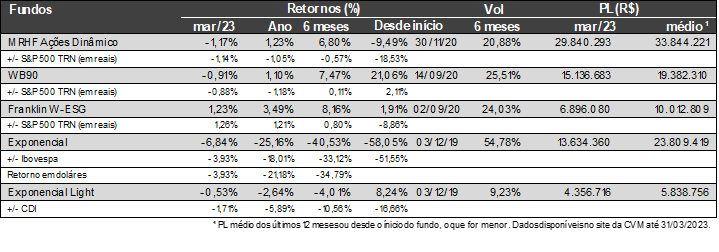

Renda Variável | Exterior

O MRHF Ações Dinâmico caiu –1,17%, em março. No ano o fundo sobe 1,23%. A diferença de resultado para o Money Rider Hedge Fund é fruto da alocação bem mais pesada em ações do fundo, que neste mês trouxe um resultado negativo. Os ativos que mais impactaram o fundo, no mês, foram Simon Property Group (SIMN34) e Marathon Oil Corp (M1RO34), que caíram -11,68% e –7,82%, respectivamente.

O WB90 fechou o mês em queda de –0,91%, em março, acumulando no ano +1,10%. O desempenho ficou abaixo do índice S&P 500, que teve o desempenho de +0,59% em Reais, e positivo ante a ação da Berkshire Hathaway (BRK/B), que desvalorizou –1,83% em Reais. Nesse mês não tivemos alterações no portfólio. Os principais detratores da carteira no mês foram RH Inc. (RH US), Bank of America Corp (BOAC34) e Citigroup Inc (C US) com quedas de –20,97%, -18,57% e –10,25%, respectivamente, em Reais. Nas contribuições positivas os destaques foram Activision Blizzard (ATVI34), Mitsui & Co (8031 JP) e Apple (AAPL34) com altas de +8,91%, +8,80% e +8,54%, respectivamente em Reais. Um ponto a ser destacado é a questão macro impactando diretamente o fundo, especificamente no setor financeiro que representa aproximadamente 10% da posição total do fundo.

O Franklin W-ESG em março subiu 1,23%. No ano o fundo sobe 3,49%. A performance de lado reflete a indecisão no mercado internacional. Tanto em emergentes quanto em desenvolvidos. Dentro da carteira do fundo as principais altas foram de Meta (M1TA34) e Adobe (ADBE34), que subiram +16,51% e +15,68%, respectivamente.

O Exponencial caiu – 6,84%, em março, em 2023 o fundo cai – 25,16%. As ações da XP tiveram outro mês ruim em março, mas ainda sim melhor que fevereiro, onde as ações caíram – 28,50% em reais. O papel seguiu em linha com o Ibovespa e performou abaixo do esperado.

Exponencial Light (versão para público geral) teve uma queda – 0,53% em março, no ano o fundo cai – 2,64%.

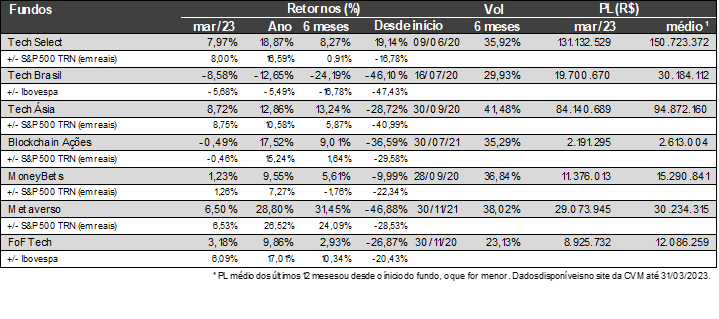

Temáticos | Tech

As ações de tecnologia tiveram um desempenho positivo em março, liderando o avanço do mercado de ações. O índice Nasdaq Composite terminou o mês com alta de 6,69% e o trimestre com a melhor performance desde o segundo trimestre de 2020, com ganhos de 16,77%. As maiores empresas da bolsa de nova york também apresentaram um aumento, com o índice S&P 500 subindo 3,51% no mês e 7,03% no trimestre (em dólares). Esses ganhos vêm após perdas de dois dígitos em 2022 e não parecem ser sinais de uma recuperação rápida da queda, apenas um respiro. A mudança nas expectativas de taxas de juros, de aumento para queda, impulsionou as ações de tecnologia, e agora se espera que o Fed pare de aumentá-las em maio e reverta a tendência no segundo semestre do ano. No entanto, o que as falências do Silicon Valley Bank e do Signature Bank significam ainda é incerto e pode influenciar o mercado de ações nos próximos meses.

O Tech Select subiu, no mês, +7,97%. No ano o fundo sobe +18,87%. Olhando para a carteira, os principais impactos vieram das ações de Advanced Micro Devices (AMD) e Nvidia (NVDA), que subiram +19,98% e +15,10%, respectivamente.

O Tech Brasil não acompanhou a performance global do setor no mês de março, caindo –8,58%, com –12,65% no acumulado do ano. As posições que mais contribuíram pra esta performance foram Multilaser (MLAS3), que caiu -40,43% no período, Intelbras (INTB3), com –18,66%, e Livetech (LVTC3), com -15%. Na ponta positiva, Positivo (POSI3), que subiu +14,14% no mês, e Mercado Livre (MELI34), com +5,84%, foram os destaques.

O Tech Asia subiu +8,72% em março. No ano o fundo sobe +12,86%. As principais altas nas carteiras foram de Sea Limited (S2EA34) e Alibaba (BABA34), que subiram +33,97% e +12,98%, respectivamente.

O Blockchain Ações encerrou março com rentabilidade de -0,49%. No ano, o fundo valorizou +17,52%. O grande destaque negativo do mês foi Siganture (SBNY34), que durante o mês do março desvalorizou –38,42% muito por conta a tudo que aconteceu no sistema bancário norte americano, mas também no sistema financeiro global como um todo. O destaque positivo no mês foi a Advanced Micro Devices (A1MD34) que subiu +24,51% e contribuiu para a balancear a desvalorização do Siganture (SBNY34).

O MoneyBets subiu +1,23% em março. No ano o fundo sobe 9,55%. As empresas que mais impactaram a carteira, no mês, foram Advanced Micro Devices (AMD) e Crowdstrike (CRWD), que subiram +19,98% e +10,48%, respectivamente.

O Metaverso subiu +6,50% em março e acumula uma rentabilidade de +28,80% no ano. As ações que mais subiram foram Advanced Micro Devices (A1MD34), que subiu +24,52%, e Nvidia (NVDC34), que subiu +19,62%, respectivamente.

Ao contrário do mês anterior, o FoF Tech finalizou março com alta de +3,18%. A maioria dos fundos que compõem a carteira tiveram rentabilidade positiva, com destaque ao Vitreo Tech Ásia FIA BDR Nível I que rendeu +8,72%, e a menor rentabilidade foi do Vitreo Tech Brasil FIA (-8,58%).

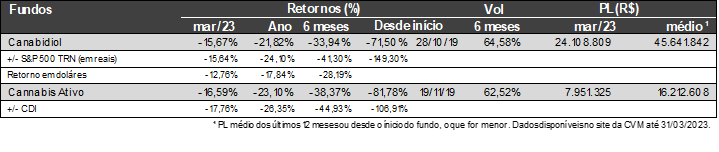

Temáticos | Cannabis

O Canabidiol caiu -15,67%, em março. No ano o fundo cai -21,82%. O mês com menos notícias, marcou a continuidade na queda do mercado de Cannabis, apesar de vago não enxergamos outros grandes acontecimentos que justifiquem a queda acentuada, apenas a própria volatilidade inerente a esse mercado. As ações que mais caíram na carteira durante o mês foram as de Canopy Growth (CGC) e Curleaf (CURLF), que caíram –26,09% e –24,38%, respectivamente.

O Cannabis Ativo (versão para público geral) terminou o mês de março com uma queda de –16,59%, no ano o fundo rende –23,10%.

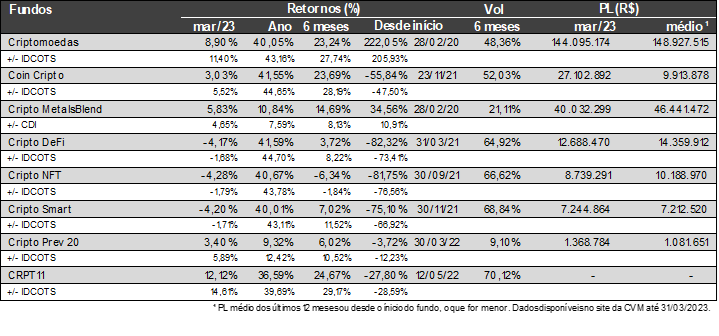

Temáticos | Cripto

Março foi um mês dominado por Bitcoin (BTC), foi um mês em que o ativo subiu muito mais do que as outras criptomoedas muito por conta a toda crise no sistema financeiro tradicional envolvendo os bancos Silvergate, Signature, Silicon Valley Bank (SVB). Durante toda confusão bancária, o Bitcoin (BTC) se recuperou fortemente enquanto outros protocolos não foram tão bem, vale lembrar que o ativo foi criado em meio à crise de 2008 como uma alternativa ao sistema financeiro tradicional, principalmente em um cenário onde pudesse acontecer novamente uma crise global de confiança no sistema financeiro, o que vimos acontecer no mês de março e ainda estamos acompanhando o desenrolar de tudo isso.

Nessa perspectiva, o market cap do Bitcoin chegou a ser de aproximadamente 47% no mês de março, mostrando uma dominância do ativo em relação aos outros criptoativos. Em resumo, apesar de março ter sido o mês do Bitcoin, isso não quer dizer que sempre vai ser assim.

Todos os indícios apontam para um ano promissor pela frente, porém não podemos descartar as possibilidades de novas quedas e surpresas negativas, uma vez que o ambiente macro continua e continuará tendo um papel relevante nos preços dos ativos de risco.

O Criptomoedas, nossa carteira principal, encerrou março com +8,90%, e acumula alta de +40,05% no ano. Por sua vez, o Empiricus Coin Cripto (versão para público geral) fechou com rentabilidade de +3,03% e um acumulado de +41,55% no ano. O Bitcoin (BTC) chegou a valorizar aproximadamente +22,63%, no mês, saindo da casa dos US$ 23.300 e chegando a percorrer a casa dos US$28.800, porém encerrando o mês na casa dos US$28.600. Por sua vez, o Ether (ETH) valorizou aproximadamente +13,21% saindo da casa dos US$1.619 e percorrendo a casa dos US$ 1.840, porém encerrando o mês por volta de US$1.833.

O Cripto Metals Blend encerrou o mês com valorização de +5,83% e acumula o ano com alta de +10,84%. A parcela em Criptoativos valorizou +6,57% e foi a responsável para balancear a rentabilidade do fundo, visto que o mês de março foi um mês negativo para algumas Commodities em específico. A parcela em Urânio desvalorizou -9,78%, a parcela em Cobre desvalorizou –4,45%. Porém a parcela em Prata valorizou 11,14% e também foi a grande responsável pela performance positiva do fundo para o mês de março.

O Cripto DeFi fechou março com performance de –4,17% e um acumulado de +41,59%, no ano. O destaque negativo no mês foi Helium (HNT), com rentabilidade de -45% muito por conta da criptomoeda perder seus pares de negociação na corretora Binance US. Vale lembrar que, no ano passado com a saída de liquidez do mercado, principalmente com as liquidações de institucionais, esse setor sofreu bastante, todavia os protocolos continuaram robustos e isso corroborava nossa tese de que os protocolos que sobrevivessem sairiam mais fortes do bear market vivido no ano passado e foi exatamente isso que vimos no mês de janeiro.

O Cripto NFT desvalorizou -4,28%, no mês e acumula o ano com alta de +40,67%. O grande destaque negativo do mês foi The Sandbox (SAND) com rentabilidade de aproximadamente –8,5% no mês. Vale lembrar que o mercado de NFTs ainda está em desenvolvimento e é muito embrionário e apesar do volume da negociação de NFTs terem aumentado em comparação com os meses anteriores, o volume de negociação ainda está aquém do final de 2021, quando vimos uma adoção muito grande e mesmo assim estamos vendo evolução e adesão nesse mercado.

O Cripto Smart encerrou março com baixa de –4,20% e acumula alta +40,01%, no ano. Podemos destacar Lido Finance (LDO) com rentabilidade de -17%.

O nosso fundo de criptomoedas destinado à Previdência, o Cripto Prev 20, obteve rentabilidade mensal de +3,40% e um acumulado de +9,32% no ano. Março foi um mês positivo para o mercado cripto, e também foi positivo para alguns setores do mercado brasileiro, especialmente para a Renda Fixa, que contribuiu com a parcela de criptoativos do fundo para aumentar a sua rentabilidade.

O Empiricus Teva Criptomoedas Top 20 rastreia o índice Teva Criptomoedas Top 20, administrado e elaborado pela Teva índices. Estar entre os 20 maiores protocolos com capitalização de mercado, não ser uma stablecoin, não ser um fork e não ser uma shitcoin determinam os critérios para um ativo entrar no índice, lembrando que o seu rebalanceamento é feito mensalmente. Ele é negociado na B3 através do ticker “CRPT11” e possui a menor taxa de administração do mercado (0,75%). O fundo encerrou o mês com rentabilidade de +12,12%, e acumula o ano com alta de +36,19%.

Outro ponto importante a ser mencionado é a respeito das incorporações dos nossos fundos. No final de fevereiro foi realizada uma assembleia geral para os cotistas dos fundos Cripto NFT e Cripto Smart para definirem a incorporação dos fundos no Cripto DeFi e, com isso, unir as estratégias em um único veículo, que passará a se chamar Cripto High Beta. As incorporações foram aprovadas nessa assembleia e acontecerão ao longo do mês de abril. c

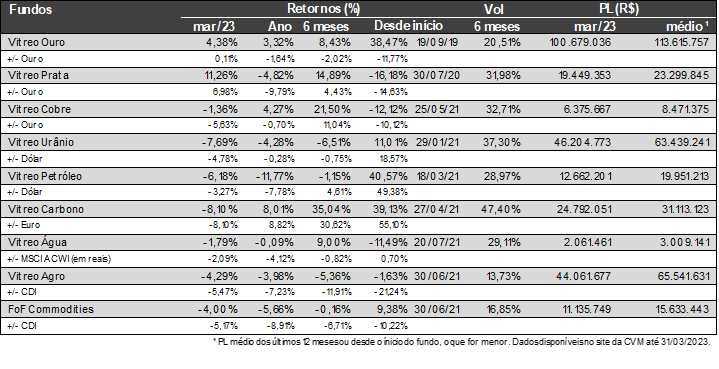

Temáticos | Commodities

No primeiro trimestre de 2023, o desempenho das commodities foi misto, mas o resultado consolidado das vinte e nove principais commodities negociadas nos mercados futuros dos Estados Unidos e do Reino Unido foi de perda de 1,94%. A liderança nas perdas veio nas commodities relacionadas a energia, que chegaram a cair 11,98% no trimestre. Os metais, por outro lado, apresentaram fortes altas, principalmente os preciosos como o ouro que subiu 7,82%. A alta reflete uma corrida ao ouro como forma de proteção contra a inflação nos países mais desenvolvidos.

O Vitreo Ouro fechou março com uma alta de + 4,38%, no ano o fundo acumula + 3,32% de alta. O mês de março foi muito bom para os metais preciosos como ouro e prata.

O Vitreo Prata teve um mês de recuperação em março, o fundo rendeu +11,26%. No ano o fundo rende – 4,82%. Essa melhora se deu pelo aumento da demanda dos papéis atrelados a metais preciosos.

O Vitreo Cobre encerrou março com baixa de –1,36% e acumula alta de +4,27% no ano. Como já citado anteriormente, o mês de março não foi um bom mês para o setor de commodities, principalmente quando olhamos os metais industriais, visto que a demanda desses ativos vem caindo na China, principalmente do Cobre, o que resulta nessa desvalorização da commodity.

O Vitreo Urânio rendeu –7,69% em março, em 2023 o fundo rende – 4,26%. O mês foi muito ruim para as commodities no geral e a alta volatilidade do urânio, acaba prejudicando a performance do fundo ainda mais.

A carteira do Vitreo Petróleo encerrou março com queda de -6,18%. Apesar do petróleo ter acumulado ganhos nos últimos dias de março, a preocupação do investidor com o ambiente de aperto monetário em diversos países colaborou para pressionar a commodity, que fechou o mês em queda. As maiores perdas se concentraram nas ações de empresas locais como Petroreconcavo (RECV3) com -28,16% e 3R (RRRP3) com -19,06%, a segunda impactada principalmente pelos resultados de produção do 1º trimestre.

O Vitreo Carbono terminou março com uma queda de – 8,10%, no ano o fundo rende + 8,01%. A volatidade dos créditos de carbono, somado a desvalorização do dólar em março foram os principais detratores para a performance do fundo no mês.

O Vitreo Água encerrou março com uma queda de -1,79%, no ano o fundo rende -0,09%. Os destaques negativos foram Tetra Tech Inc. (TTEK US) que caiu -5,62% e a American States Water Company (AWR US) que caiu -5,69%.

O Vitreo Agro teve um mês ruim e fechou com uma rentabilidade de -4,29%, no ano o fundo rende -3,96%. Os destaques negativos ficaram para Jalles Machado (JALL3) que caiu -13,44% e Suzano (SUZB3) que caiu – 12,86% no mês.

O FoF Commodities fechou março com rentabilidade negativa de -6,18%, carregada principalmente pelo Vitreo Carbono FIM que rendeu -8,10%. Impulsionados pela turbulência nos setores bancários estrangeiros e pelos dados de emprego dos Estados Unidos, os metais preciosos encerraram março com forte subida, refletindo diretamente no desempenho do Vitreo Prata FIM, que ficou com o melhor desempenho da carteira (+11,26%), seguido pelo Vitreo Ouro FICFIM (+4,38%).

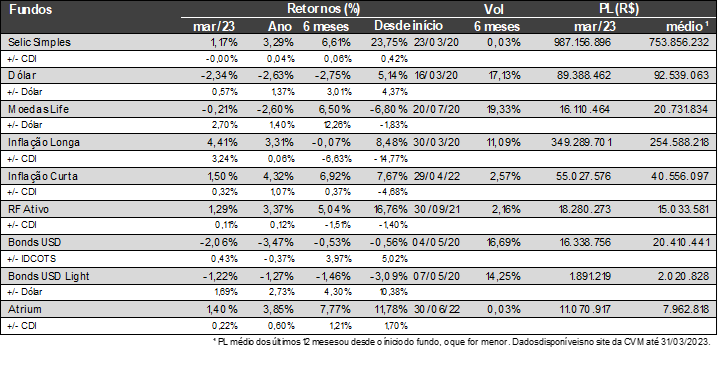

Renda Fixa e Cambiais

No Brasil, o primeiro trimestre de 2023 foi marcado por uma desaceleração disseminada da atividade econômica e sinais de arrefecimento no mercado de trabalho. No entanto, o aumento dos rendimentos médios tem possibilitado o crescimento da massa salarial. Os dados mais recentes mostram que a desinflação da economia brasileira vem se consolidando, mas ainda há índices de preços relativamente elevados. O Grupo de Conjuntura do Ipea projeta que o PIB brasileiro avance 1,2% na comparação com o último trimestre de 2022 e tenha alta de 2,7% sobre o primeiro trimestre do ano passado. As projeções para o IPCA indicam que a inflação acumulada em 2023 deve manter-se em 5,6%, enquanto a projeção para o INPC foi revisada para 5,5%. No cenário global, há preocupações com a inflação alta, juros em elevação e desaquecimento do nível de atividade.

O Vitreo Selic Simples teve um mês abaixo em março e o fundo rendeu +1,17% que corresponde a 99,65% do CDI, no ano o fundo rende +3,29%, que equivale a 101,10% do CDI.

O Vitreo Dólar teve um mês muito ruim e fechou com uma queda de –2,34%, no ano o fundo cai –2,63%. O enfraquecimento do dólar contra as moedas mundiais acabou sendo o principal detrator do fundo.

O Vitreo Moedas Life fechou março com uma queda de –0,21%. No ano o fundo rende –2,60%. As moedas fortes se desvalorizaram frente ao real. A Libra caiu -0,79%, o Franco -0,47% e o Euro -0,88% enquanto o Iene caiu –0,75% no mês.

O Vitreo Inflação Longa fechou março com uma alta de +4,41%, no acumulado do ano, o fundo rende +3,31%.

O Empiricus Inflação Curta teve uma rentabilidade de +1,50% no mês. No ano o fundo rende +4,32%. A curva de juros continuou abrindo em março, o que é positivo para o fundo.

O Vitreo RF Ativo terminou março com uma alta de +1,29% que equivale a 109,71% do CDI. No ano o fundo rende +3,37% que equivale a 103,61% do CDI. O fundo continua se solidificando com uma ótima alternativa para quem busca diversificar seus investimentos em renda fixa.

O Vitreo Bonds USD terminou março com uma baixa de -2,06%. No ano o fundo rende –3,47%. A queda do dólar foi o principal detrator do fundo no mês. O Bonds USD Light fechou o março com uma queda de –1,22% e no ano cai –1,27%.

O fundo Atrium superou o índice e fechou mais um mês em alta, com rentabilidade de 1,40% em março, em mais um mês de correções no mercado de crédito.

Conteúdos Relacionados

3 dez 2024, 15:52

Pense de novo: do Macro ao Rali de Final do Ano

Confira a Carta do Gestor de março de 2023

Ler Conteúdo28 nov 2024, 20:08

Antecipando o Amanhã para Moldar o Presente

Confira a Carta do Gestor de março de 2023

Ler Conteúdo5 nov 2024, 14:10

Déjà Vu: de volta para o futuro dos mercados

Confira a Carta do Gestor de março de 2023

Ler Conteúdo14 out 2024, 11:34

Carta Deep Value Brasil | 3T/24

Confira a Carta do Gestor de março de 2023

Ler Conteúdo3 out 2024, 19:38

A última légua de 2024, uma cortesia do Mr. Market

Confira a Carta do Gestor de março de 2023

Ler Conteúdo4 set 2024, 13:59

A sabedoria do silêncio: do bloqueio das redes aos juros da economia

Confira a Carta do Gestor de março de 2023

Ler Conteúdo